|

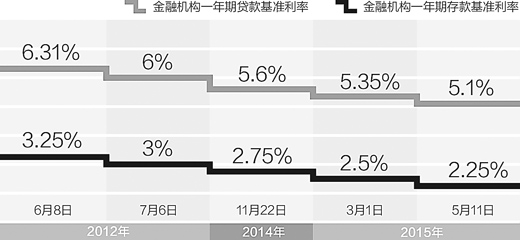

意在降低企業融資成本,支持實體經濟持續健康發展 降息了! 中國人民銀行決定,自2015年5月11日起下調金融機構人民幣貸款和存款基準利率。金融機構一年期貸款基準利率下調0.25個百分點至5.1%;一年期存款基準利率下調0.25個百分點至2.25%,同時結合推進利率市場化改革,將金融機構存款利率浮動區間的上限由存款基準利率的1.3倍調整為1.5倍;其他各檔次貸款及存款基準利率、個人住房公積金存貸款利率相應調整。 這是2015年的第二次降息,也是繼2014年11月以來的第三次降息。央行有關負責人表示,此次進一步下調存貸款基準利率,重點就是要繼續發揮好基準利率的引導作用,進一步推動社會融資成本下行,支持實體經濟持續健康發展。 中國人民銀行研究局局長陸磊認為,此次利率調整主要有兩方面原因: 一是發揮逆週期宏觀調控工具作用。2015年一季度以來的經濟運行所面臨的下行壓力、物價總水平保持低位,都決定了通過名義利率適度下調以實現實體經濟部門的實際融資成本穩中有降的客觀需要,以此穩定實體經濟運行預期。綜合考慮價格因素後的實際利率水平,此次利率調整體現了貨幣政策的穩健性。 二是發揮貨幣政策的預調與微調職能。一年期存貸款基準利率同步下調0.25個百分點,可以起到對市場預期的預調與微調作用。 陸磊表示,一方面,利率政策作為傳統貨幣政策工具,其運用意味著政策空間依然存在,通過降低融資成本以改善實體經濟部門財務狀況的政策效果顯然可以預期,而當前所謂“中國版量化寬鬆”的説法是建立在傳統貨幣政策工具失靈、缺乏操作空間的基礎上,與近期中國貨幣政策量、價工具組合綜合運用具有較大餘地不符。另一方面,0.25個百分點的調整幅度反映了儘管經濟下行存在較大壓力,但我們具備挖掘經濟潛力,形成新型經濟增長點、增長極、增長帶的發展空間。 “此次降息最主要的目的是降低企業融資成本。”交通銀行首席經濟學家連平表示,當前國內經濟結構調整步伐加快,外部需求波動較大,我國經濟仍面臨較大的下行壓力。同時,國內物價水平總體處於低位,4月份PPI同比變動-4.6%,CPI小幅回升但仍處於低位,實際利率高於歷史平均水平,為繼續適當使用利率工具提供了空間。 連平認為,此次下調金融機構貸款及存款基準利率能夠有效減輕企業壓力,降低企業融資成本,對於穩增長髮揮重要作用。 進一步推進利率市場化,完全放開存款利率上限的時機條件已成熟 結合此次降息,存款利率浮動區間進一步擴大至基準利率1.5倍,央行有關負責人分析,目前,我國除存款外的利率管制已全面放開,存款利率浮動區間上限不斷擴大,金融機構自主定價能力顯著提升,分層有序、差異化競爭的存款利率定價格局基本形成,市場化利率形成和傳導機制逐步健全。 “存款保險制度為進一步推進利率市場化改革奠定了體制基礎。”陸磊表示,5月1日存款保險條例的正式公佈為存款利率浮動區間上限進一步擴大,甚至全面取消浮動區間塑造了微觀體制機制保障。在確保存款人安全的前提下,金融機構可以擁有更為廣闊的自主定價空間,使市場供求在金融資源配置中起決定性作用。 央行有關負責人説,當前,銀行體系流動性總體充裕,市場利率趨於下行,實際上已為放開存款利率上限提供了較好的外部環境和時間窗口。“由於目前存款利率‘一浮到頂’的機構數量已明顯減少,預計金融機構基本不會用足這一上限。” 陸磊認為,存款類金融機構定價行為為進一步推進利率市場化奠定了市場基礎。從近期數據看,國有和股份制商業銀行在30%的存款利率上浮區間內並未採取“一浮到頂”的做法,上浮50%有利於金融機構和客戶綜合評價自身承受力實現市場定價,交易雙方關切點勢必從基準利率轉向風險溢價。可以説,從存貸款市場情況看,完全放開存款利率上限的時機、條件已經成熟。 央行負責人表示,此次存款利率浮動區間上限的進一步擴大,是我國存款利率市場化改革的又一重要舉措。這不僅拓寬了金融機構的自主定價空間,有利於進一步鍛鍊金融機構的自主定價能力,促進其加快經營模式轉型並提高金融服務水平,為最終放開存款利率上限打下更為堅實的基礎;也有利於資金價格更真實地反映市場供求關係,推動形成符合均衡水平和客戶意願的儲蓄結構,進一步優化資源配置,促進經濟健康發展。 那麼,存款利率浮動區間上限進一步擴大後,該如何引導金融機構科學合理定價?央行有關負責人表示,人民銀行將繼續公佈存貸款基準利率,進一步發揮基準利率的引導作用,為金融機構利率定價提供重要參考。同時,進一步健全中央銀行利率調控體系,完善金融市場基準利率體系,提高貨幣政策傳導效率。 此外,人民銀行還將指導市場利率定價自律機制,進一步發揮好對金融機構利率定價的行業自律作用,按照激勵與約束並舉的原則,對利率定價較好的金融機構繼續優先賦予更多市場定價權和産品創新權;對存款利率超出合理水平、擾亂市場秩序的金融機構加以自律約束。 貨幣政策不改穩健基調,發揮政策工具組合拳作用 降息將影響經濟運行的方方面面。連平表示,去年以來的兩次降息已經在推動融資成本降低及穩增長等方面起到了良好作用。 近日央行發佈第一季度貨幣政策執行報告,指出無須以量化寬鬆的方式大幅擴張流動性水平,市場上也有多種猜測。對此,連平表示,今年以來我國一般貸款加權平均利率、票據融資利率、按揭貸款利率以及貨幣市場利率都有不同程度的回落,與此同時CPI和PPI仍然低位徘徊。而目前各類貨幣政策工具都有較大空間,能夠有效調節和供給流動性。 “貨幣政策目前還是處於小幅度調整階段。”連平説,下調貸款及存款基準利率反映了市場預期,符合客觀需求。此次下調貸款及存款基準利率不是所謂“強刺激”和“放水”,仍然是穩健貨幣政策大基調下的預調微調,是為經濟結構調整和轉型升級營造中性適度的貨幣金融環境。 陸磊認為,未來宏觀調控政策工具需要發揮組合拳作用。利率政策僅僅是宏觀調控政策的逆週期調節工具,對預期的引導還需要財稅、産業、區域政策對金融部門和實體經濟進行引導,僅有融資成本降低是不夠的,還需要形成融資的有效需求,以實現金融資源存量和增量的優化配置。 “此外,宏微觀政策工具也需要發揮組合拳作用。”陸磊説,利率政策引導社會融資成本降低還需要有效的金融監管政策和激勵金融創新的法律發揮加以配合,如擴大直接融資佔比,發揮金融創新在企業和技術創新中的作用,降低經濟部門對短期宏觀調控政策的過度依賴,在穩增長的基礎上,實現中長期的調結構、促改革、惠民生。 央行有關負責人表示,下一步將繼續實施穩健的貨幣政策,保持鬆緊適度,根據流動性供需、物價和經濟形勢等條件的變化進行適度調整,綜合運用價量工具保持中性適度的貨幣環境,把握好穩增長和調結構的平衡點。同時,更加注重改革創新,寓改革于調控之中,把貨幣政策調控與深化改革緊密結合起來,加快推出面向企業和個人的大額存單,不斷拓寬金融機構自主定價空間,積極推進利率市場化改革,並不斷增強中央銀行利率調控能力和宏觀調控有效性。 |